Wie Spekulationsblasen und Asset Price Inflation die Aktienmärkte treiben

Etwas mehr als ein Jahr ist seit dem Ausbruch der COVID-19-Pandemie vergangen. Während Europa vielerorts noch im Lockdown lebt, haben die globalen Aktienmärkte längst neue Höchststände erreicht. Staaten und Notenbanken drucken weiter Geld im großen Stil, Asset-Preise steigen auf Rekordstände und die Inflationsgefahr nimmt zu. Wie schlagen sich Aktien in diesem Umfeld?

Mark Frielinghaus

Portfolio Manager Equities

Die führenden Notenbanken, insbesondere die amerikanische Fed, haben 2020 enorm schnell und umfangreich die Geldmenge gesteigert, um eine drohende Rezession abzufedern. Mangels Konsummöglichkeiten hat sich diese hohe Liquidität Kanäle in die Finanz- statt in die Realwirtschaft gesucht. Die Folgen sind Spekulationsblasen und eine Inflation der Asset-Preise – nicht zuletzt auch an den Aktienmärkten.

Ein Beispiel für diese Exzesse sind die durch amerikanische Kleinanleger ausgelösten Kursturbulenzen bei einzelnen Aktien, z. B. Gamestop, welche auf Online-Plattformen wie Reddit diskutiert und zum Kauf empfohlen wurden. Ein weiterer Beleg sind die extreme Beliebtheit von SPACS (Special Purpose Acquisition Companies) sowie der Hype um Anlagethemen wie E-Mobilität und Bitcoin. Doch auch viele traditionelle Aktienmärkte erreichen derzeit Allzeithöchststände. So ist beispielsweise der MSCI Welt auf 1-Jahres-Sicht bereits um 69 % gestiegen. Einerseits ergaben sich durch die Krise extreme Bewertungsverzerrungen in den populären Technologie- bzw. Growth-Aktien, die relativ zu Value-Titeln noch teurer wurden als zum Höhepunkt der TMT-Blase in den 1999/2000er-Jahren, bevor sie im Herbst 2020 wieder korrigierten. Andererseits wurden durch die scharfe „V-förmige“ Erholung auch Aktien in zyklischen Branchen wie Automobiltitel und Airlines mit einer Rendite von annähernd 150 % in einem Jahr nach oben getrieben.

Die Automobilbranche zeigt anschaulich, wie schnell sich Übertreibungen wieder korrigieren können. Während 2020 die „E-Mobility Mania“ auf ihren Höhepunkt zusteuerte und Tesla sowie einige wenige Pendants aus Asien annähernd die doppelte Marktkapitalisierung aller weltweit führenden Automobilhersteller erreicht hatten, hat sich das Verhältnis 2021 in nur drei Monaten so normalisiert, dass zumindest ein Gleichstand in der Bewertung herrscht. Dennoch bedeutet dies de facto eine Wertsteigerung von 100 % für die klassischen Autobauer gegenüber einer Wertsteigerung von 900 % für die Elektro mobilität im Zeitraum seit dem Tiefpunkt der Aktienmärkte am 18. März 2020.

Performance der nach Beta geordneten Aktien in Dezilen

MinRisk-Performance während und nach spekulativen Marktrallyes

Risiko pusht den Markt – defensive Werte bleiben zurück

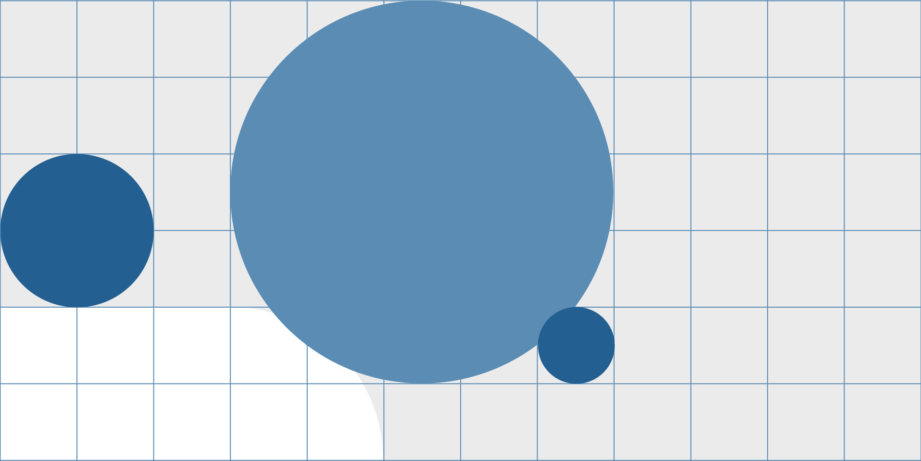

Schaut man auf die Investmentstile in den turbulenten zurückliegenden 12 Monaten wird deutlich, wie stark das Thema Risiko den Markt gepusht hat. Während in Europa Value-Titel insbesondere seit Herbst wieder deutlich besser laufen und in den USA weiterhin Wachstumswerte dem Gesamtmarkt leicht überlegen waren, sind gerade die defensiven Aktien zwischen 24 % in Europa und 36 % in den weltweiten Märkten enorm hinter dem Markt zurückgeblieben.

Bildet man ein Portfolio aus den 10 % der Titel mit dem höchsten Risiko und vergleicht es mit einem Portfolio mit dem niedrigsten Risiko (evaluiert durch Beta) zeigt sich sogar eine Differenz von 100 % in Europa und 146 % in den globalen Märkten (Abb. 1).

Auch wenn dieser Vorsprung riesig scheint, offenbart ein Blick in die Vergangenheit, dass die Underperformance von defensiven Aktien in der ersten Rallyephase zwar häufig sehr prägnant sein kann. Allerdings hat sich in den folgenden Jahren der Minimum-Volatility-Stil als deutlich überlegen gezeigt, sodass insgesamt ein positiver Saldo möglich wurde. Dies gilt insbesondere in Phasen wie der TMT-Blase Ende der 1990er-Jahre, bei der eine anschließende Marktkorrektur dazu führte, dass der massive Verlust der defensiven Aktien in der Rallye durch die geringeren Verluste in der Korrekturphase mehr als kompensiert wurde (Abb. 2).