Credit-Faktoreffekte 2022: Wie war die Performance systematischer Faktoren im schwierigen Marktumfeld?

Mit hohen Inflationsraten, steigenden Spreads und Zinsen sowie negativen Risikoprämienrenditen war 2022 ein schwieriges Jahr für aktive Credit Manager. Dr. Harald Henke erklärt, wie systematische Credit-Faktoren auf den Euro- und globalen Investment-Grade-Märkten performten.

Dr. Harald Henke

Head of Fixed Income Strategy

Einleitung

Das Jahr 2022 ging in die Geschichte ein als das Jahr mit den schlechtesten jemals gemessenen Gesamtrenditen bei Investment Grade Credits. Während die zehnjährigen Zinssätze in den USA und in Deutschland um 2,5 bis 3 Prozentpunkte stiegen, weiteten sich die Creditspreads ebenfalls aus, wobei der Anstieg in den USA mit 40 Basispunkten moderat und in Europa mit 72 Basispunkten stärker ausfiel.

Wie wir letztes Jahr gezeigt haben, neigen fundamentale Credit-Manager zur Underperformance in Zeiten steigender Spreads, wenngleich große Zinsbewegungen das Potenzial haben, die Performance auszugleichen, wenn sie spürbare Durationspositionen auf der richtigen Seite eingehen. Tatsächlich verzeichnete die Mehrheit der Fonds im vergangenen Jahr eine negative relative Performance, insbesondere im Global-Credit-Segment. Doch wie entwickelten sich systematische Credit-Faktoren in diesem schwierigen Umfeld?

Factor Investing und Methodik

Systematische Faktoren sind Signale, die mit Risikoprämien verbunden sind. Ein Value-Faktor investiert beispielsweise in unterbewertete Anleihen in der Erwartung, dass der Markt ihre Fehlbewertung im Laufe der Zeit korrigiert. Ebenso werden Faktoren wie Momentum (Anleihen von Unternehmen, deren Aktien sich überdurchschnittlich entwickelt haben), Quality (Anleihen mit starken Bilanzen) und Carry (Anleihen mit hohen Spreads / steilen Spreadkurven) in vielen Faktorstrategien verwendet.

Wenn diese Faktoren oder Faktorkombinationen in die Konstruktion von Credit-Portfolios einbezogen werden, spricht man von Credit Factor Investing oder systematischem Credit Investing. Die meisten systematischen Strategien verwenden eine Kombination der einzelnen Faktorsignale, wobei die Faktoren und Faktorgewichtungen je nach Ansatz unterschiedlich sind, um ein sogenanntes Multifaktor-Signal als Hauptrenditeprognose in der Portfoliokonstruktion zu erstellen. In der folgenden Analyse verwenden wir akademische Faktorportfolios ohne Berücksichtigung realer Einschränkungen wie Transaktionskosten, Illiquidität oder Beschränkungen der aktiven Branchen- oder Länderpositionierung. Mit Ausnahme des Carry-Faktors, dessen Werte zwischen Anleihen verschiedener Laufzeiten desselben Unternehmens stark variieren können, verwenden wir eine synthetische fünfjährige Anleihe pro Emittent, um große Unterschiede in der Zins- oder Spread-Duration zwischen den Faktoren zu vermeiden. Die Portfolios weisen jedoch Unterschiede in ihrem anhand des DTS gemessenen Kreditrisikos auf. Dies ist allerdings Teil der Faktoreigenschaften, da beispielsweise Carry von Natur aus risikoreicher ist als Momentum oder Quality.

Jeden Monat, zum Ende des letzten Handelstages, investiert das Portfolio gleichgewichtet in die obersten 20 % des jeweiligen Signals zu Benchmark-Spreads und hält dann die Portfoliobestände für einen Monat konstant. Die Faktor-Performance sollte daher nicht als Indikator für das Performance-Potenzial verstanden werden, da Friktionen und Kosten in der Realität unweigerlich zu Renditeabweichungen führen. Ein Vergleich zwischen den Jahren und Strategien hilft jedoch, Rückschlüsse auf die Faktorperformance im Jahr 2022 zu ziehen. Das Multifaktor-Signal entspricht der Definition von Quoniam.

Wie haben sich die Faktoren im Jahr 2022 entwickelt?

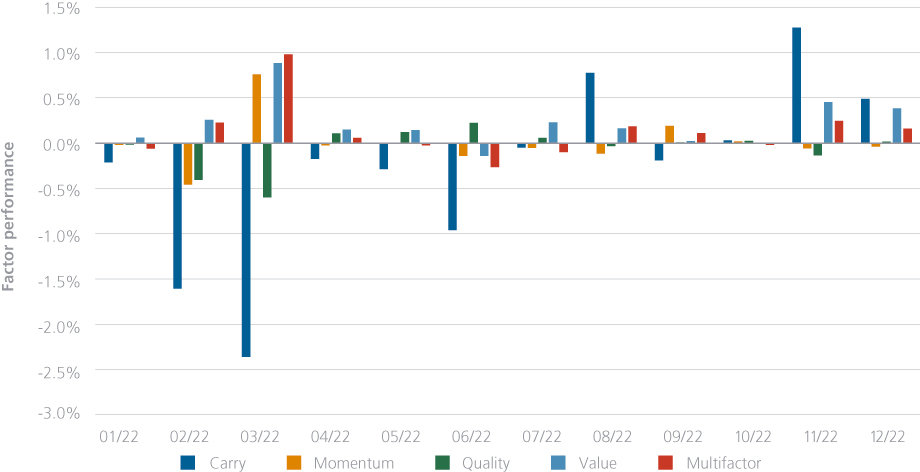

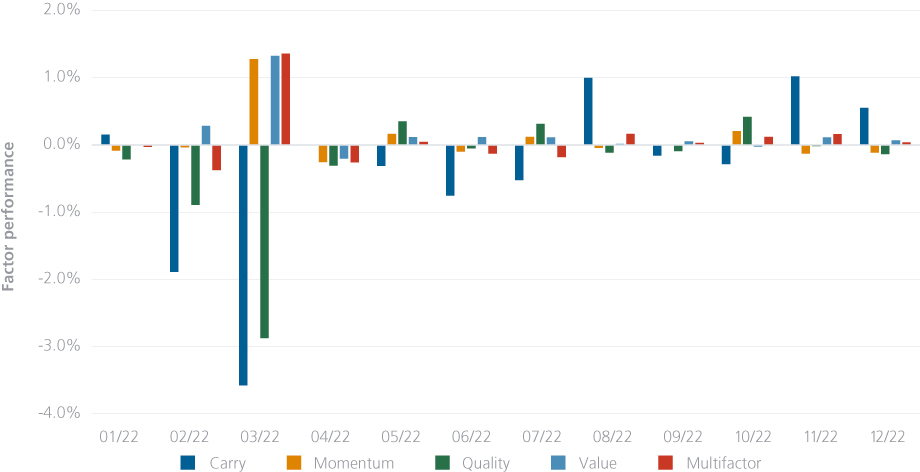

Die nachstehenden Diagramme zeigen die monatliche Faktorperformance der oben genannten Faktoren. Panel A zeigt die Ergebnisse für Euro Investment Grade Credit (IG), Panel B für Global IG Credit.

Abbildung 1: Faktorperformance 2022

Die Euro-IG-Zahlen geben einige interessante Einblicke in die Ereignisse des Jahres 2022:

- Value war mit einer jährlichen Outperformance von 2,6 % der Faktor mit der besten Wertentwicklung. Nur im Juni verzeichnete der Faktor eine negative Entwicklung, während der März ein besonders starker Monat war.

- Auf der anderen Seite des Spektrums verzeichnete der Carry-Faktor mit -3,3 % die schwächste Rendite, mit einer deutlichen Underperformance in der ersten Jahreshälfte (insbesondere im Februar, März und Juni) und einer gewissen Erholung in der zweiten Jahreshälfte.

- Momentum beendete das Jahr 2022 dank einer starken Performance im März mit einem Return von 0, während Quality mit einer Underperformance von -0,6 % abschnitt, wobei sich diese Underperformance in der ersten Jahreshälfte manifestierte (Februar und März stachen hervor) und die zweite Jahreshälfte einen neutralen Return verzeichnete.

Im Bereich Global IG Credit weichen die Zahlen vom Euro-Universum ab, wie in Panel B von Abbildung 1 zu sehen ist:

- Überraschenderweise erwies sich die Quality mit einer Jahresrendite von -3,6 % als schwach. Normalerweise wird dieser Faktor nicht mit hohen Renditen in jeglicher Richtung in Verbindung gebracht, aber insbesondere die Monate Februar und März erwiesen sich im Jahr 2022 als ungewöhnlich.

- Wie bei Euro IG war Carry der Faktor mit der schwächsten Performance und einem ähnlichen monatlichen Muster. Das Gesamtausmaß der Verluste bei diesem Faktor war jedoch bei Global IG mit -4,8 % höher.

- Momentum war mit 0,9 % besser als bei Euro IG und Value mit 1,9 % etwas schlechter, aber die monatlichen Muster ähneln denen des Euro-Universums.

Die Kombination von Faktoren zu einem Multifaktor-Signal bedeutet nicht, dass die Multifaktor-Rendite der gewichtete Durchschnitt der Renditen der einzelnen Faktoren ist. Die Renditen der einzelnen Faktoren zeigen die Performance extremer Portfolios mit einem hohen Exposure in einem bestimmten Faktor an. Das Multifaktor-Signal hingegen zeigt die Performance eines Portfolios mit einer relativ ausgewogenen Ladung auf alle Faktoren (und daher das hohe Multifaktor-Signal). Die Portfolios unterscheiden sich also deutlich voneinander.

Die Multifaktor-Performance im Jahr 2022 sieht wie folgt aus:

- Im Euro IG lag das Multifaktor-Signal bei 1,4 % und war mit nur einem starken Monat im März weitgehend unverändert.

- Im Global IG war die jährliche Performance mit 0,9 % niedriger als in Euro IG und zeigte das gleiche Renditemuster.

Die Faktorergebnisse zeigen starke Ausschläge im März 2022. Ein Grund dafür ist die Behandlung von Hard-Currency-Unternehmensanleihen russischer Unternehmen in der Benchmark. Nachdem sie bereits im Februar gefallen waren, wiesen diese Anleihen zum Zeitpunkt der Portfoliokonstruktion Ende Februar schwaches Momentum und niedrigen Value auf, aber sehr hohe Carry. Außerdem waren sie zu diesem Zeitpunkt immer noch als Investment Grade eingestuft und Bestandteil der jeweiligen Benchmarks. Ende März wurden sie von allen Benchmark-Anbietern zu einem Preis von Null aus ihren Benchmarks herausgenommen, was eine Rendite von -100% im März bedeutet. Daher wurde die Carry-Performance durch diesen Effekt negativ beeinflusst, während die Performance aller anderen Faktoren gesteigert wurde.

Obwohl man argumentieren könnte, dass dieser Effekt in der Faktorperformance enthalten sein sollte, betrachten wir die Zahlen für 2022 noch einmal ohne den März. Es ist jedoch zu beachten, dass die März-Performance mehr als nur den reinen Russland-Effekt enthält.

Für die verbleibenden 11 Monate des Jahres 2022 ergibt sich folgende Performance:

- Euro IG: Carry -1 %, Momentum -0,8 %, Quality -0 %, Value 1,7 %, Multifaktor 0,5 %

- Global IG: Carry -1,3 %, Momentum -0,3 %, Quality -0,8 %, Value 0,6 %, Multifaktor -0,5 %

Die Carry- und Quality-Werte sind außerhalb des März besser, aber immer noch negativ, während alle anderen Faktoren erwartungsgemäß schlechter sind. Viele der Faktoren haben ohne den März-Effekt keine positiven Renditen erzielt.

Historischer Kontext, Korrelation und Makroeffekte

Während die Credit-Faktoren im Jahr 2022 leicht positive Renditen aufwiesen, ist es interessant, die Ergebnisse des letzten Jahres mit einem längerfristigen Durchschnitt zu vergleichen. Dies geschieht in Tabelle 1, in der wir die Performance für den Fünfjahreszeitraum 2017-2021 sowie für das vergangene Jahr darstellen.

Tabelle 1: Faktorperformance im historischen Kontext

| Euro IG | Carry | Momentum | Value | Quality | Multifactor |

|---|---|---|---|---|---|

| 2017-2021 | 0,79% | 0,61% | 0,92% | 0,27% | 1,02% |

| 2022 | -3,34% | -0,01% | 2,56% | -0,64% | 1,43% |

| Global IG | Carry | Momentum | Value | Quality | Multifactor |

|---|---|---|---|---|---|

| 2017-2021 | 1,41% | 0,68% | 0,64% | 0,27% | 1,18% |

| 2022 | -4,84% | 0,92% | 1,91% | -3,62% | 0,86% |

Tabelle 1 zeigt, dass für Euro IG nicht nur Carry, sondern auch Momentum und Quality unter ihren jeweiligen Fünfjahresdurchschnitten lagen, während nur Value im Jahr 2022 eine starke Performance gezeigt hat. Das Multifaktor-Signal ist für 2022 überdurchschnittlich, wenn wir den März-Effekt einbeziehen, liegt ohne März jedoch nur bei der Hälfte des Fünfjahreswertes.

Bei Global IG liegen Carry und Quality noch weiter hinter ihren jeweiligen Durchschnittswerten zurück, während insbesondere Value ein gutes Jahr 2022 hatte. Das Multifaktor-Signal, das Anleihen mit positiven Engagements in einer Mehrzahl von Faktoren identifiziert, liegt jedoch etwa 25 % unter seinem Fünfjahresdurchschnitt, einschließlich des März-Effekts.

Dies deutet darauf hin, dass 2022 ein schwieriges Jahr für die Multifaktor-Credit-Performance war, insbesondere für Global IG, mit Ergebnissen, die unter denen der vergangenen Jahre lagen.

Die Korrelation zwischen den Renditen in diesen beiden Universen ist für alle Faktoren im Jahr 2022 hoch und reicht von 79 % für Value bis 95 % für Carry.

Die Korrelation zwischen den einzelnen Faktoren sowie der mit dem Multifaktor-Signal wird jedoch stark von der Behandlung russischer Anleihen in der Benchmark beeinflusst, was zu einer starken negativen Korrelation zwischen Carry und Quality bzw. mit allen anderen Faktoren und zu einer Aufwärtsverzerrung der Korrelation zwischen allen übrigen Faktoren führt. Wenn wir die März-Zahlen ausklammern, sticht Folgendes hervor:

- Carry und Value sind im Euro IG mit relativ hohen 53 % positiv, im Global IG jedoch mit -43 % negativ korreliert. Carry und Value sind im Euro IG zu relativ hohen 53 % positiv, im Global IG jedoch zu -43 % negativ korreliert.

- Die Korrelation zwischen Value- und Momentum-Renditen war gering. Im Euro IG war sie mit -16 % sogar negativ.

- Quality ist im Euro IG negativ mit allen anderen Faktoren korreliert und positiv im Global IG. Der Grund dafür ist wahrscheinlich das unterschiedliche Marktrisiko, da Aktien defensiver europäischer Unternehmen aufgrund des Risikos der europäischen Energiesicherheit auch im Jahr 2022 underperformten.

Da das Jahr 2022 durch starke Zinserhöhungen gekennzeichnet war, die von starken Zinsrückgängen unterbrochen wurden, analysieren wir die Korrelation zwischen den monatlichen Faktorrenditen und den Zinsänderungen. Die Korrelation ist im Allgemeinen gering und liegt zwischen -7 % und +28 % für Euro IG und zwischen -27 % und +23 % für Global. Wir kommen daher zu dem Schluss, dass das makroökonomische Umfeld die Performance der Faktoren im Jahr 2022 nicht wesentlich beeinflusst hat.