Marktkommentar Anleihen: Fallende Zinsen – Realität oder Wunschdenken?

Im vierten Quartal fielen Zinsen und Spreads deutlich. Zinssenkungserwartungen und die Hoffnung auf eine weiche Landung der US-Wirtschaft beflügelten die Märkte. Ist dies ein realistisches Szenario oder blicken Investoren mit der rosa Brille auf die Märkte?

Dr. Harald Henke

Head of Fixed Income Strategy

Was ist im vierten Quartal 2023 an den Bondmärkten geschehen?

Das vierte Quartal 2023 sah einen spürbaren Rückgang der Inflationsraten, der sich nach der Abschwächung in den USA in Q3 nun auch in Europa manifestiert hat.

Quelle: Bloomberg L.P.

Auf beiden Seiten des Atlantiks liegt die Inflationsrate nur noch bei gut 3 %, was unter anderem auf sinkende Lebensmittel- und Energiepreissteigerungen zurückzuführen ist.

Die spürbare Erholung auf der Inflationsseite hat zu der Einschätzung geführt, dass der Zinserhöhungszyklus sein Ende erreicht hat. Dies wurde durch die Rhetorik der Zentralbanken unterstützt. So sprach Fed-Chef Powell im Dezember-Meeting davon, dass die Leitzinsen am oder nahe am Hochpunkt angekommen seien.

Eine große Überraschung war die mittelfristige Zinseinschätzung der Fed, ausgedrückt durch die Dot Plots, einem Zinspfad, den jedes Fed-Mitglied quartalsweise schätzt. In Abbildung 2 ist die Median-Schätzung der Zinsen für die nächsten Jahre dargestellt.

Abbildung 2: Median-Leitzinserwartung der Fed-Mitglieder (Dot-Plots)

Wie man erkennen kann, haben die Fed-Mitglieder nicht nur einen Zinsschritt für 2023 ausgepreist, der zuvor noch erwartet worden ist, sondern sie erwarten auch stärkere Zinssenkungen als bisher für die nächsten Jahre. Für 2024 werden vom aktuellen Niveau nunmehr nicht nur ein, sondern drei Zinsschritte nach unten erwartet. Auch für 2025 ist ein zusätzlicher Zinsschritt eingepreist.

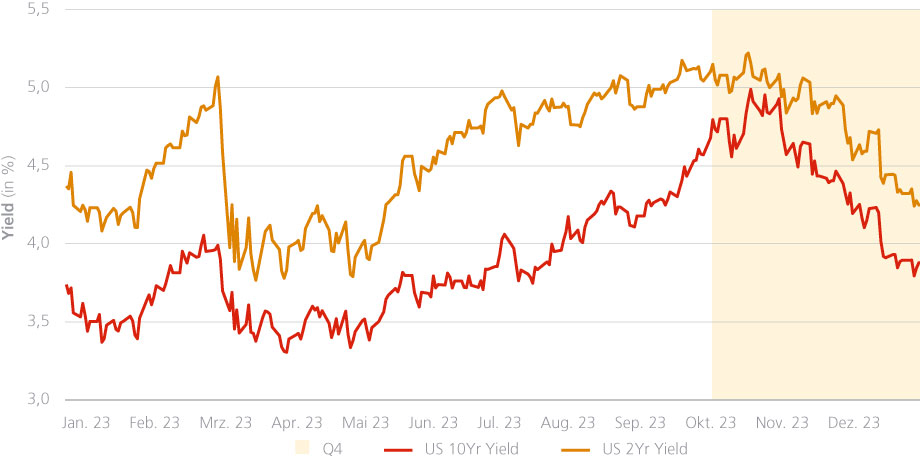

Nachlassende Inflationsraten und entsprechende Zentralbankrhetorik führten zu massiv fallenden Zinsen auf beiden Seiten des Atlantiks in allen Laufzeitensegmenten.

Abbildung 3: Zwei- und zehnjährige Zinsen in Deutschland und den USA | Panel A: Zinsen in den USA

Abbildung 3: Zwei- und zehnjährige Zinsen in Deutschland und den USA | Panel B: Zinsen in Deutschland

Quelle: Bloomberg L.P., Quoniam Asset Management

Wie in der Abbildung zu sehen ist, fielen die zehnjährigen Zinsen in Deutschland und den USA von der Spitze im Oktober bis zum Tiefststand im Dezember um einen vollen Prozentpunkt. Weil die zweijährigen Zinsen in geringerem Maße fielen, hat sich die Inversion der Zinskurve wieder verstärkt.

Credit Spreads folgten der Aktienrallye ab November, nachdem der Oktober noch eine deutliche Spread-Ausweitung gesehen hatte. Die Gegenbewegung fiel allerdings so stark aus, dass Credit Spreads im Dezember auf ihr Jahrestief fielen.

Abbildung 4: Credit Spreads für IG Credit

Welche Szenarien werden am Markt für 2024 gehandelt?

Der Blick nach vorne ins Jahr 2024 hält allerdings mehr Unsicherheit als gewöhnlich bereit. Am Markt werden drei Szenarien gehandelt.

- Eine weiche Landung: Dies ist für viele Marktteilnehmer das Basisszenario. Danach schwächt sich das Wachstum in den USA zwar ab, eine Rezession bleibt dem Land aber erspart. Durch das abschwächende Wachstum kommt die Inflation auf das Zielniveau der Fed zurück, und der Arbeitsmarkt bleibt stabil. Die Fed senkt die Zinsen moderat.

- Eine harte Landung: Das Wachstum schwächt sich stärker ab, die US-Wirtschaft rutscht in die Rezession. Die Inflationsrate fällt unter das Zielniveau der Zentralbank und erzwingt stärkere Zinssenkungen als von der Fed erwartet. Zinsen, vor allem am kurzen Ende, und Rohstoffpreise fallen deutlich, während Credit Spreads ansteigen.

- Keine Landung: Die Wachstumsraten bleiben hoch, was sich in Form steigender Rohstoffpreise und einem Wiederanziehen der Inflation ausdrückt. Zinssenkungen werden ausgepreist, kurz- und langfristige Zinsen steigen und der Arbeitsmarkt läuft heiß.

Was spricht für welches Szenario?

Die weiche Landung ist weitgehend im Markt eingepreist. Credit Spreads sind auf ein Niveau gefallen, das deutlich unter Krisenniveaus liegt. Der Zinsrückgang war zwar deutlich, liegt aber nicht auf Rezessionsniveau, und die Zinserwartungen der Fed-Mitglieder drücken ebenfalls die Erwartung eines moderaten Konjunkturrückgangs aus.

Ein weiteres Anzeichen für eine maßvolle Abschwächung der Konjunktur ist der nach wie vor robuste Arbeitsmarkt in den USA.

Abbildung 5: Arbeitslosenquote in den USA

Solange der Arbeitsmarkt robust bleibt mit einer momentanen Arbeitslosenquote von 3,7 %, ist ein Boden eingezogen, was die Konjunkturentwicklung angeht.

Allerdings gibt es auch Indikatoren, die auf stärkere Probleme in Teilen der US-Wirtschaft hindeuten. Eine harte Landung würde eine Ausweitung der Probleme auf weitere Bereiche implizieren. So ist die Stimmung bei kleinen Unternehmen seit einigen Quartalen auf einem Niveau angekommen, das es in diesem Jahrhundert so schlecht nur während und in den Quartalen nach der Finanzkrise gegeben hat.

Abbildung 6: Stimmung kleiner Unternehmen

Auch die Einkaufsmanagerindizes, vor allem im verarbeitenden Gewerbe, sind in Europa und den USA nach wie vor in rezessivem Terrain. Während der Pessimismus im verarbeitenden Gewerbe Europas nach dem Energiepreisschock der letzten beiden Jahre nicht unerwartet kommt, überrascht die Situation in den USA durchaus.

Abbildung 7: Einkaufsmanagerindizes in den USA und der Eurozone

Sucht man nach Argumenten für das Szenario des Ausbleibens eines Abschwungs, fällt die Kerninflationsrate in den USA ins Auge. Während die Gesamtinflation sich abgeschwächt hat, ist die Kernrate ohne die volatilen Energie- und Lebensmittelpreise weiter hoch bei 4 % und zeigt zuletzt auch keinen klaren Abwärtstrend mehr.

Abbildung 8: Kerninflation in den USA

Sollte es hier keine spürbare Abwärtsdynamik geben, könnte ein Wiederanziehen der Preise für Energie und Lebensmittel zu einer unangenehmen Überraschung führen und die Fed an der Senkung der Zinsen hindern.

Ein weiteres Feld, das es zu beobachten gilt, ist die Budgetsituation in den USA vor den Wahlen im November 2024. Wenn man das Haushaltsdefizit von aktuell 6,26 % in historischen Kontext setzt, so hat es dieses nur als Reaktion auf die Bekämpfung großer Krisen gegeben.

Abbildung 9: Haushaltsdefizit in den USA

Das aktuelle Haushaltsdefizit erscheint unverhältnismäßig angesichts des robusten Wachstums der US-Wirtschaft und dürfte seinen Beitrag zu den BIP-Zahlen geleistet haben. Zwar ist durch die republikanische Mehrheit im Repräsentantenhaus einer weiteren Ausweitung der Ausgaben vor den Wahlen ein Riegel vorgeschoben, allerdings dürfte die Regierung alles in ihrer Macht tun, die Staatsausgaben hochzuhalten, um ein freundliches Umfeld vor den Wahlen zu erzeugen. Auch dies könnte einer weiteren Abschwächung der Wirtschaft entgegenwirken.

Ausblick

Wir werden sehen, in welche Richtung sich das Konjunkturbarometer dreht. Angesichts der deutlichen Rückgänge in Zinsen und Credit Spreads ist hier ein sehr freundliches Szenario eingepreist. Jede Abweichung davon dürfte zu Volatilität in Preisen und Performance von Anlagen führen. In einer solchen Zeit sollten Anleger auf Risikomanagement, Diversifikation und Selektionskompetenz setzen und bei stark direktionalen Wetten Vorsicht walten lassen. Uns steht ein spannendes Jahr 2024 bevor.