Wirkte Credit Factor Investing auch 2022 diversifizierend?

Empirische Untersuchungen zeigen, dass Credit Factor Investing einen Diversifizierungseffekt in einem Investment-Grade (IG)-Unternehmensanleiheportfolio hat. Das Jahr 2022 mit seinen extremen Marktbewegungen ist ein guter Test, um die Frage zu beantworten, ob dieser Diversifizierungseffekt noch besteht.

Dr. Harald Henke

Head of Fixed Income

Hintergrund

In unserer diesjährigen Publikation „Diversifizierung von Creditportfolios mit Factor Investing“ haben wir den Diversifizierungseffekt von Credit Factor Investing in einem breiten IG-Unternehmensaleiheportfolio aufgezeigt. Die wichtigsten Ergebnisse unserer Studie sind:

- Die Performance von systematischen Faktorstrategien ist nur wenig von der Marktrichtung abhängig. Fundamental gemanagte Fonds tendieren zu Outperformance in Zeiten fallender Spreads und zu Underperformance bei steigenden Spreads.

- Die Korrelation zwischen fundamentalen und systematischen Strategien ist gering, während die Korrelation zwischen verschiedenen fundamental gemanagten Strategien hoch ist. Die Diversifizierungsvorteile werden am besten durch die Mischung von fundamentalen und systematischen Strategien genutzt.

- Fundamentale Strategien haben ein geringeres Faktor-Exposure als systematische Strategien mit Ausnahme des Carry-Faktors, den fundamental gemanagte Portfolios stark ausgeprägt in ihren Beständen haben.

Diese Ergebnisse deuten auf starke Diversifizierungsvorteile für Anleger hin, die systematische und fundamental gemanagte IG Credit-Strategien kombinieren.

Die Marktbewegungen im Jahr 2022 waren extrem

Der Untersuchungszeitraum unserer letzten Studie endete Mitte 2021. Seitdem gab es am Markt große Bewegungen:

- Die Zentralbanken begannen ihre Zinserhöhungszyklen: Die Fed erhöhte den Leitzins um 225 Basispunkte von 0,25 % auf 2,5 %, die EZB folgte mit 125 Basispunkten von 0 % auf 1,25 % (und erhöhte den Einlagensatz von -0,5 % auf 0,75 %).

- Die Zinsen sind unaufhaltsam gestiegen, wobei die zehnjährigen US-Zinsen von 1,59 % auf derzeit 3,44 % und die zweijährigen Zinsen um mehr als das 27-fache von 0,14 % auf 3,85 % gestiegen sind. In Europa sind Anstiege in ähnlicher Größenordnung zu verzeichnen, wobei zehnjährige Bundesanleihen von -0,19 % auf 1,74 % und zweijährige Schatzanleihen von -0,66 % auf 1,51 % gestiegen sind.

- Auch die Credit Spreads sind seit Ende Mai 2021 deutlich gestiegen, und zwar um 56 Basispunkte für US IG Credit auf 1,4 % und um 115 Basispunkte für Euro IG Credit auf 2 %.

- Diese Bewegungen wurden auch von starken Währungsbewegungen begleitet, die den Euro von 1,22 USD/EUR auf die Parität fallen ließen.

Wirkten systematische Ansätze in diesem Umfeld diversifizierend?

Angesichts des außergewöhnlichen Charakters der Marktbewegungen im Jahr 2022 benötigten Anleger diversifizierende Ansätze in ihren Portfolios. Daher ist der Zeitraum seit Abschluss unserer Studie ein hervorragender Lackmustest für die Diversifizierungsvorteile, die ein systematischer Ansatz den Anlegern bieten kann. Hat dieser auch im extremen Marktumfeld des Jahres 2022 funktioniert?

Um diese Frage zu beantworten, vergleichen wir die Performanceergebnisse der systematischen Strategie mit denen der jeweils zehn besten Fonds in der Euro IG- und Global IG Credit-Strategien. Wir wählen die am besten performenden Fonds, um Performance und Risikocharakteristika außerhalb des Zeitrahmens der vorherigen Studie zu untersuchen, und als die wahrscheinlichste Vergleichsgruppe, die ein Anleger vor Beginn des neuen Untersuchungszeitraums gewählt hätte. Wir untersuchen, wie sowohl die systematisch als auch die fundamental gemanagten Portfolios in den dreizehn Monaten von 06/2021 bis 06/2022 abgeschnitten haben, in welchem Zusammenhang ihre Performance mit den Spread-Bewegungen am Markt steht und wie unterschiedlich sich die Alphas der beiden Strategien verhalten haben.

Ergebnisse

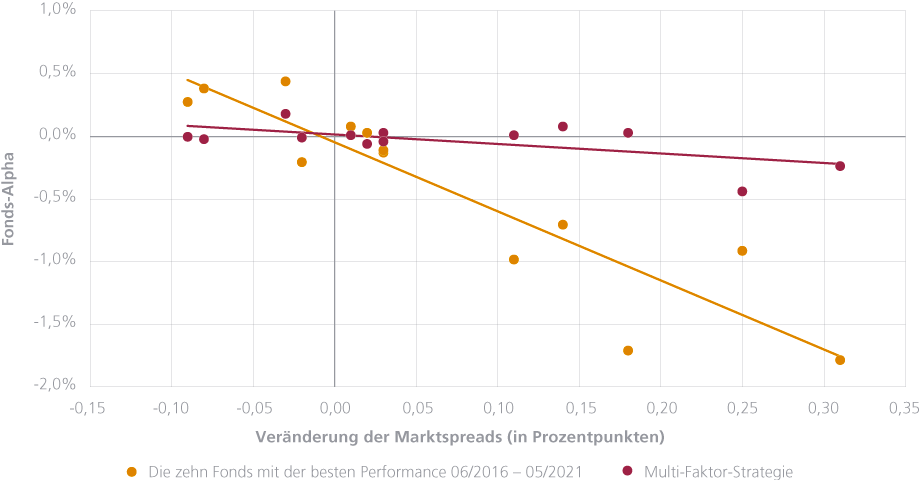

Die folgenden Diagramme zeigen die Beziehung zwischen den Veränderungen der Marktspreads und den Fonds-Alphas für Euro IG bzw. Global IG. In beiden Diagrammen sind die systematische Faktorstrategie und die Vergleichsgruppe der zehn besten fundamental gemanagten Fonds der letzten fünf Jahre dargestellt.

Abbildung 1: Marktspreadveränderungen und Fonds-Alphas 06/2021 bis 06/2022

Die fundamentalen Fonds repräsentieren die zehn Fonds mit der besten Wertentwicklung im Zeitraum 06/2016 – 05/2021. Die Multi-Faktor-Strategie ist der Quoniam-Composite, der der Definition der Vergleichsgruppe am nächsten kommt. Quelle: Morningstar, Quoniam Asset Management

Die interessantesten Erkenntnisse aus dieser Analyse sind die folgenden:

- Die Performance der zehn Fonds mit der besten Wertentwicklung in den letzten fünf Jahren ist negativ und liegt mit einem durchschnittlichen monatlichen Alpha von -0,41 % für Global IG und -0,1 % für Euro IG deutlich unter der Multi-Faktor-Strategie. Dies zeigt, dass die vergangene Performance kein guter Indikator für die Performance in den darauffolgenden 12 Monaten war.

- Die Trendlinie in den beiden Diagrammen ist für die fundamental gemanagte Kreditstrategie um den Faktor 7 bis 8 steiler als für die systematische Strategie. Das bedeutet, dass ein Anstieg des Spreads um einen Basispunkt gegenüber dem Markt im Durchschnitt zu einer sieben- bis achtmal größeren Underperformance der fundamental gemanagten Strategien im Vergleich zur systematischen Strategie führt.

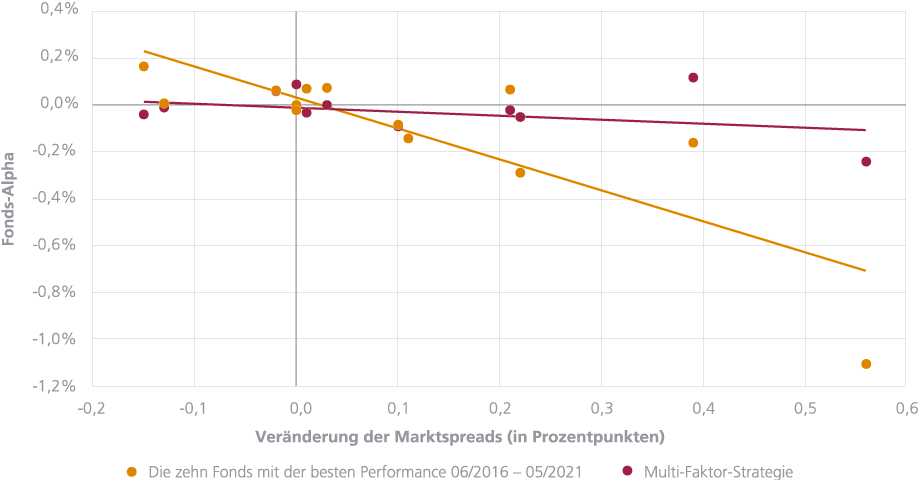

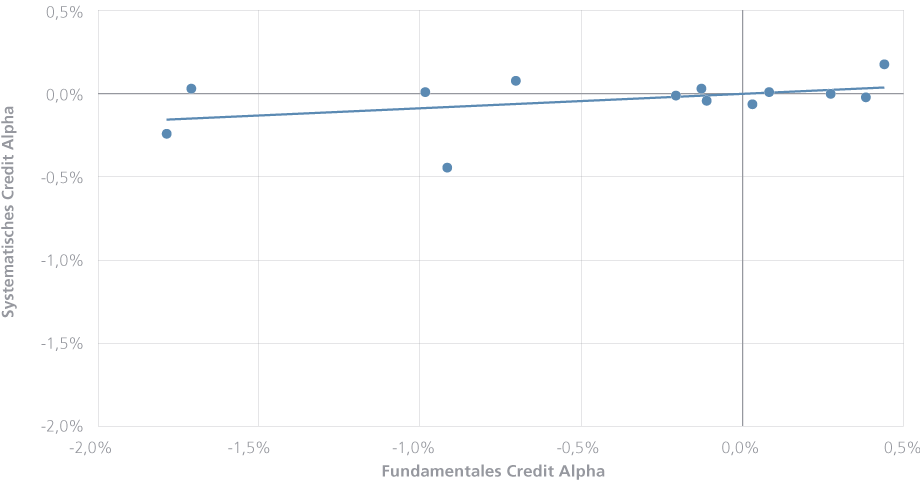

Wie ist die Korrelation zwischen den fundamental verwalteten und den systematischen Credit-Strategien? Die folgenden Diagramme zeigen die Beziehungen.

Abbildung 2: Alphas der Multi-Faktor- und der fundamentalen Credit-Strategien

Die fundamentalen Fonds repräsentieren die zehn Fonds mit der besten Wertentwicklung im Zeitraum 06/2016 – 05/2021. Die Multi-Faktor-Strategie ist der Quoniam-Composite, der der Definition der Vergleichsgruppe am nächsten kommt. Quelle: Morningstar, Quoniam Asset Management

Wie in der ursprünglichen Studie gibt es eine leicht positive Beziehung zwischen den Alphas der systematischen und der fundamentalen Strategien, aber die Trendlinie ist relativ flach. Auch hier ist die Steilheit für Euro IG etwas stärker als für Global IG. Diese Ähnlichkeit mit den ursprünglichen Ergebnissen deutet darauf hin, dass das Marktumfeld des Jahres 2022 die Unterschiede in den Merkmalen der beiden Ansätze nicht in Frage gestellt hat.

Schlussfolgerung

Das erste Halbjahr 2022 war für die Anleger eine Herausforderung, aber es bietet einen guten Test, um zu prüfen, ob empirisch bestimmte Fondscharakteristika, Performancemuster und Risikoverhalten robust gegenüber unterschiedlichen Marktumfeldern sind. Wenn eine Beziehung, die in normalen Märkten bestand, auch in den volatilen Monaten des Jahres 2022 auf dem Markt vorhanden ist, können wir davon ausgehen, dass es sich um eine allgemeine Beziehung am Markt handelt.

Wir weiten unsere Untersuchung der Diversifikationsvorteile von Multi-Faktor-Credit-Strategien auf das Jahr 2022 aus und kommen zu folgenden Ergebnissen:

- Systematische Credit-Strategien sind nach wie vor viel weniger von der Marktentwicklung abhängig als fundamentale Unternehmensanleihefonds.

- Zwischen den Alphas dieser beiden Strategien besteht nach wie vor nur eine geringe positive Beziehung.

- Die Fonds mit der besten Wertentwicklung im Zeitraum 06/2016 bis 05/2021 schnitten im Zeitraum 06/2021 bis 06/2022 deutlich unter dem Markt ab.

Die unterschiedlichen Risikomerkmale von fundamental gemanagten und systematischen Credit-Strategien scheinen in verschiedenen Marktumfeldern robust zu sein. Dies sollte Anleger zuversichtlich stimmen, dass die Kombination der beiden Anlagestrategien ihnen hilft, das Risiko systematisch zu verringern und ihre Performance zu stabilisieren.