Was kommt nach Geldschwemme und Börsenblase?

Die Rollenverschiebung der Zentralbanken hat trotz einiger Krisen zu einer positiven Kursentwicklung seit Beginn des Jahrtausends geführt. Die sehr expansive Geld- und Fiskalpolitik, verbunden mit den bis vor kurzem niedrigen allgemeinen Inflationsraten, hat jedoch auch zu teils deutlichen Anstiegen bei den Assetpreisen geführt – nicht nur an den Börsen. Unser CIO Thomas Kieselstein beschreibt diese Entwicklung und die damit verbundenen Konsequenzen für Anleger.

Thomas Kieselstein

Senior Partner

Schaut man sich die Kapitalmärkte der vergangenen beiden Jahrzehnte an, muss man sich schon ein wenig verwundert die Augen reiben, wie hoch die realen Renditen gelegen haben. Auch wenn der Euro gegenüber dem Dollar heftig schwankte, waren beispielsweise Investments in globalen Aktien für Euro- wie US-Investoren gleichermaßen erfolgreich. In einer „Peak-to-Peak“-Betrachtung seit Ende der TMT-Blase Anfang der 2000er Jahre waren rund 400 % Rendite möglich.[1] Dies entspricht einer annualisierten Wertsteigerung von ca. 8 %. Zwar liegt dieser Wert nur unwesentlich über ganz langjährigen Durchschnitten, aber der entscheidende Unterschied liegt in den vergleichsweise niedrigen Inflationsraten von ca. 2 %, so dass wir uns hoher realer Renditen erfreuen durften.

[1] Feb. 2000 (Peak TMT) bis Dez. 2021 (aktuelle Höchststände)

Ähnliche, teils noch drastischere Entwicklungen gab es bei Immobilien und gar bei Staatsanleihen. Dies ist umso bemerkenswerter, als die Phase von zwei massiven Krisen geprägt war: Die Finanzmarktkrise (2007–2009, –53 % Kursrückgang) markiert den schlimmsten Einbruch der vergangenen 100 Jahre und wurde in der Höhe lediglich von der großen Depression in den 1920er Jahren übertroffen. Und auch die Covid-Pandemie hatte zunächst den Anschein erweckt, eine jahrelange Lähmung der globalen Weltwirtschaft zu verursachen.

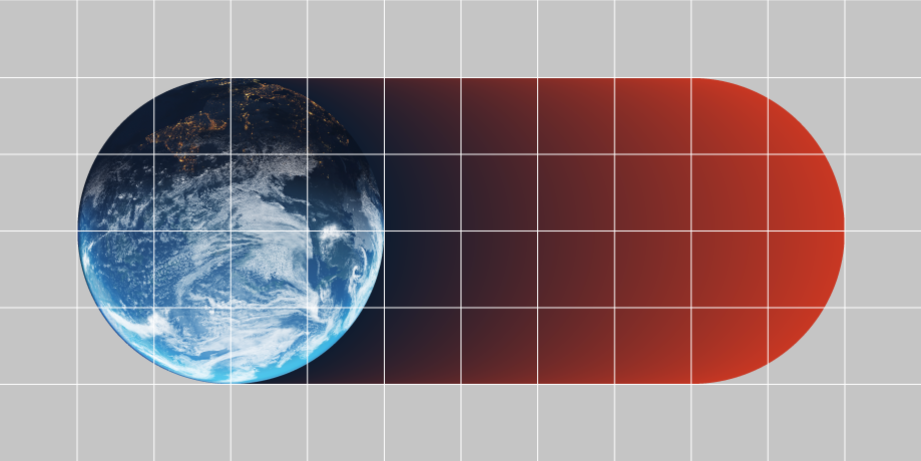

Wie war trotz allem eine solch spektakulär positive Kursentwicklung möglich? Außer auf die fiskalischen Anreize, so zum Beispiel die US-Steuerreform unter Trump, die zu einer deutlichen Margenausweitung bei den Unternehmen geführt hat, ist hier das Augenmerk vor allem auf die Geldpolitik zu legen. Statt sich wie zuvor primär der Preisstabilität verpflichtet zu fühlen, hat sich die Rolle der weltweit führenden Zentralbanken immer mehr in Richtung eines Kriseninterventionsteams entwickelt. Schaut man sich die Bilanzdaten der weltweit führenden Zentralbanken an, wird eine spektakuläre Entwicklung deutlich.

Die expansive Geld- und Fiskalpolitik hat die Märkte bisher beflügelt…

Während man als Reaktion auf die TMT-Blase der 2000er Jahre noch verhalten reagierte, zeigt sich in der Finanzkrise 2008 eine deutliche Ausweitung der Bilanzsumme, die mit einer Ausweitung der Geldmenge einhergeht. Beim „quantitativen Easing“ agieren die Notenbanken quasi als Investor und kaufen in großem Umfang Wertpapiere wie Staats- und Unternehmensanleihen auf. Dadurch werden umgekehrt hohe Mengen an Liquidität in den Kapitalmarkt geschleust.

Ein deutlicher Unterschied zur langfristigen Historie ist, dass in den vergangenen 20 Jahren diese Liquiditätsausweitungen nicht mehr zurückgeführt wurden. Ganz im Gegenteil. Wie die monatliche Darstellung in der Grafik zeigt, sind die Zentralbankbilanzen und damit die Geldmenge stattdessen kontinuierlich weiter angestiegen. Von rund 10 Billionen USD am Ende der Finanzkrise habe sie sich trotz zwischenzeitlich positiver Konjunkturentwicklung nochmals verdreifacht (!) auf aktuell 30 Billionen USD. Ebenso bemerkenswert ist der scheinbare Gleichlauf der Aktienmärkte mit der Bilanzentwicklung. Die extreme Ausweitung der Geldmenge seitens der Zentralbanken hat also die Aktienmärkte in den letzten beiden Jahrzehnten massiv gestützt und damit die Auswirkungen von wirtschaftlichen Einbrüchen, wie beispielsweise Eurostaatenkrise, Brexit, Handelskrieg USA/China, Covid-Pandemie und Ukraine-Russland-Krieg, quasi nivelliert.

Die folgende Grafik zeigt, dass insbesondere die Dauer der negativen Aktienmarktentwicklung deutlich reduziert wurde, seit Covid hat sich auch die Höhe der Drawdowns deutlich reduziert.

… und die negativen Ausschläge deutlich gebremst

Die massive Geldmengenexpansion in Verbindung mit Leitzinsen nahe null hat zu einer enormen Assetpreisinflation geführt, was sich u. a. auch in der Bewertung von „teuren“ Aktien im Verhältnis zu „normalen“ Titeln widerspiegelt:

… aber zu Übertreibungen geführt (Bewertung teurer im Vergleich zu „normalen“ Aktien – USA)

Quelle: Kenneth French Data Library, eigene Berechnungen, Bloomberg. Die Originaldaten aus der Jahresmitte wurden jeweils um die monatlichen Kursveränderungen adjustiert, um eine durchgehende Zeitreihe zu erreichen.

„Die Geldentwertung ist also weniger vorübergehend, als dies noch vor kurzem angenommen wurde.“

Thomas Kieselstein

Chief Investment Officer

Wie schon in den vorangegangenen Grafiken erkennbar, verändert sich diese Entwicklung gerade massiv. Haupttreiber sind dabei der starke Anstieg der Inflationsraten und -erwartungen, getrieben von der Entwicklung bei den Energie- und Rohstoffpreisen, und die politischen Ereignisse, verbunden mit zunehmenden Anzeichen für eine globale Rezession. Die Inflationsschätzung für das laufende Jahr beträgt für die USA bereits 7,5 %, wobei die Jahresprognose seit Jahresanfang um rund 3 % angehoben wurde und der Preisindex im vergangenen Jahr bereits um 5,7 % gestiegen ist. Auch für 2023 rechnen die Analysten mittlerweile mit erhöhter Inflation, die Geldentwertung ist also weniger vorübergehend, als dies noch vor kurzem angenommen wurde. Die Engpässe bei Düngemitteln und Agrarprodukten dürften weitreichende Folgen für die globale Nahrungsmittelversorgung haben und die wirtschaftlichen Sanktionen der westlichen Staaten gegen Russland führen wahrscheinlich zu längerfristig sehr hohen Energiekosten.

Auch andere systemische Effekte wie Knappheit an Arbeitskraft und anderen Produktionsressourcen sowie massive Lieferkettenprobleme treiben die Preise. Ferner verursachen die stark gestiegenen Immobilienpreise deutlich höhere Wohnkosten. Als Konsequenz der gestiegenen Lebenshaltungskosten steigen nunmehr auch die Lohnforderungen der Gewerkschaften deutlich an. Damit könnte eine gefürchtete Lohn-Preis-Spirale in Gang gesetzt werden, die in den vergangenen Jahrzehnten bereits vollständig überwunden schien. Somit sind mittlerweile höhere Inflationsraten auch langfristig ein realistisches Szenario.

Wachstumsprognosen werden nach unten revidiert

Einhergehend mit hohen Preissteigerungsraten schwächt sich auch das Wirtschaftswachstum zunehmend ab, sowohl für das Kalenderjahr 2023 als auch 2024 werden für die USA weniger als 2 % erwartet, signifikant unter dem langfristigen Mittel (30j) von 2,5 %. Auch längerfristig ist die Fortsetzung eines hohen Wirtschaftswachstums, wir es in den vergangenen Jahren erlebt haben, eher fraglich. Der säkulare Trend zur Globalisierung flacht sich ab bzw. ist bereits rückläufig, was sich an den Spannungsfeldern Handelsbilanzen, Importzölle, Lieferkettenstörungen und geopolitische Unsicherheit in Bezug auf China und Russland zeigt. Größere Teile der Wertschöpfungskette werden wieder in produktionsnahe Bereiche verlegt, was zu höheren Kosten und niedrigerer Produktivität führen und daher wachstumsdämpfend wirken wird. Beispielhaft für diese längerfristige Entwicklung ist der Rückgang des Welthandels, der seit Mitte der 2010er Jahre von rund 60 % des Bruttoinlandsprodukts aller Länder auf jetzt 50 % gesunken ist.

Auch die demografische Entwicklung deutet auf eine Abschwächung hin. Die bevölkerungsreichen Länder in Asien, allen voran China, leisten bisher sowohl bei der Produktion wie mittlerweile auch bei der Nachfrage große Beiträge zum Wirtschaftswachstum. Ihnen droht jedoch bis 2100 eine dramatische Schrumpfung der Bevölkerung mit entsprechenden Nachfrageeffekten – der Vergleich mit Japan, dessen GDP im Grunde seit fast drei Jahrzehnten stagniert, liegt hier nahe.

Fazit Stagflation – kommen die 1970er zurück?

Zusammenfassend lässt sich wohl festhalten, dass wir zumindest mit höherer Geldentwertung und schwächerem Wachstum in den nächsten Jahren rechnen müssen. Ein Blick zurück in die Historie legt einen Vergleich mit den 1970ern nahe. Auch damals hatte eine Phase hohen Wachstums bei moderater Inflation ihr Ende, auch damals verursacht durch geopolitische Verwerfungen (Vietnam, Ölkrise) und fiskalpolitische Fehlplanung – die Ausgaben der USA für Verteidigung und Sozialprogramme (Einführung Medicare/Medicaid) waren in die Höhe geschossen. Aufgrund der zunehmenden Staatsverschuldung musste der Goldstandard aufgegeben werden und die Inflation stieg massiv an. Zuvor waren auch die Bewertungen von hochkapitalisierten Wachstumsaktien („nifty fifty“) auf KGVs von 50 und mehr angestiegen, ganz ähnlich wie im Zeitraum von 2017 bis 2020. In den folgenden Artikeln setzen wir uns daher mit der Frage auseinander, welche Lehren wir aus dieser Phase für Aktienstrategien („Welche Aktien bewähren sich in der Stagflation?“ von Mark Frielinghaus und Dr. Oliver Murschall) ziehen können und welche Empfehlungen sich für die Rentenmärkte („Wie schlagen sich Staats- und Unternehmensanleihen in einem Stagflationsumfeld?“ von Dr. Harald Henke) ableiten lassen.

Eine in Bezug auf Kapitalmärkte versöhnlichere Schlussbemerkung sei erlaubt: Die nach wie vor hohe Liquidität bei privaten wie institutionellen Anlegern, verbunden mit den mittlerweile bereits signifikanten Kursrückgängen und den damit einhergehenden auskömmlichen Renditen, sollte mittelfristig Käufer anlocken und stabilisierend wirken – ein ganz großer Crash erscheint sehr unwahrscheinlich.