Marktkommentar Anleihen: Zwischen Inflations- und Konjunktursorgen

Hohe Inflation und schwache Konjunkturaussichten zwingen Zentralbanken, sich zwischen expansiver und restriktiver Geldpolitik zu entscheiden. Die Märkte glauben inzwischen an eine harte Linie zur Bekämpfung der Inflation. Dies wird 2023 wahrscheinlich eine Rezession auslösen. Dennoch erscheinen Unternehmensanleihen attraktiv.

Dr. Harald Henke

Head of Fixed Income Strategy

Im zweiten Quartal 2022 hatten sich sowohl Inflations- als auch Konjunktursorgen verstärkt. Dieser Trend setzte sich im dritten Quartal weiter fort. Da die Zentralbanken nicht gleichzeitig die Inflation mit restriktiver Geldpolitik bekämpfen und mit expansiver Politik die Konjunktur unterstützen können, waren die Marktteilnehmer hin- und hergerissen – zwischen steigenden und fallenden Zinsen, Leitzinserhöhungen und einem künftigen Einknicken der Zentralbanken sowie zwischen Konsumgüterpreis-Inflation und Assetpreis-Deflation. Entsprechend volatil stellte sich das Quartal dar.

Inflation bleibt hoch

Die Inflation in den USA, die im Juni einen Höchststand von 9,1% erreichte, geht langsamer zurück als von den Marktteilnehmern erwartet und blieb im September bei 8,2%. In der Eurozone und Großbritannien hingegen steigt die Inflation weiter an und hat im September mit 9,9% und 10,1% neue Höchststände erreicht.

Abbildung 1: Inflationsraten in den USA und Europa

Entsprechend haben alle Zentralbanken aggressiv ihre Zinsen erhöht:

- Die Fed erhöhte den Leitzins über das Quartal von 1,75% auf 3,25%.

- Die EZB machte ihren zweiten Zinsschritt von 0,5% auf 1,25%.

- In Großbritannien stiegen die Leitzinsen der Bank of England von 1,25% auf 2,25%.

Weitere aggressive Zinserhöhungen wurden durch die Zentralbanken verbal angekündigt.

Die Konjunkturaussichten trüben sich weiter ein

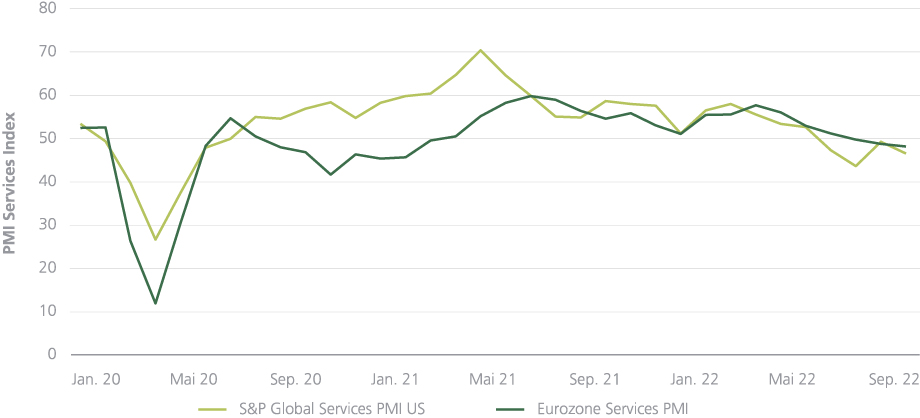

Auf der anderen Seite sind auch die Konjunkturerwartungen weiter rückläufig. Alle Anzeichen deuten auf eine bevorstehende Rezession hin. So zeigen die Einkaufsmanager-Indizes (PMIs) inzwischen in vielen Fällen eine wirtschaftliche Kontraktion an, wie die folgende Grafik zeigt.

Abbildung 2: PMIs für die USA und die Eurozone

Die Abbildung zeigt, dass sowohl für das verarbeitende Gewerbe als auch für den Dienstleistungssektor die Indizes bereits unter die Schwelle von 50 Punkten gefallen sind, die üblicherweise als Grenze zwischen Kontraktion und Expansion angesehen wird. Auf beiden Seiten des Atlantiks sehen die Einkaufsmanager die nähere Zukunft daher eher skeptisch.

Schwäche am Immobilienmarkt

Auch der Immobilienmarkt in den USA bremst deutlich ab. Mit einer dreißigjährigen Hypothekenrate nahe der 7%-Marke sind die Verkäufe von Häusern in den USA eingebrochen und liegen wieder auf dem Niveau von vor zehn Jahren.

Abbildung 3: Hausverkäufe in den USA

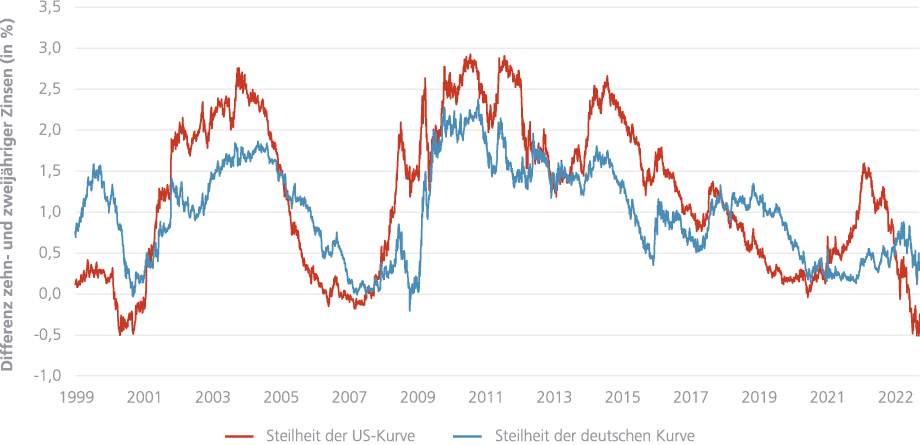

Zudem signalisiert die Zinskurve in den USA weiterhin eine hohe Rezessionsgefahr. Die zweijährigen US-Zinsen liegen seit einigen Monaten über dem Niveau der zehnjährigen Zinsen. Dieses selten vorkommende Phänomen einer inversen Zinskurve ist ein historisch zuverlässiger Indikator für eine bevorstehende Rezession. In der Eurozone hat sich die Zinskurve zwar auch verflacht, ist aber durch den späteren Start der Zinserhöhungen der EZB aktuell noch nicht invers.

Abbildung 4: Differenz zwischen 2- und 10-jährigen Zinsen in den USA und Europa

Der Rentenmarkt preist eine Rezession in den USA und zunehmend auch in Europa ein. Während die US-Zinskurve weiterhin tief im inversen Bereich verharrt, hat sich die Steilheit der deutschen Zinskurve über das dritte Quartal auf nur noch gut 0,3% halbiert. Mit steigenden EZB-Leitzinsen ist auch hier von einer weiteren Verflachung auszugehen.

Zinsmärkte glauben an Inflationsbekämpfung

In diesem Spannungsfeld gab es starke Zinsbewegungen in beide Richtungen – je nachdem, ob das Inflations- oder Rezessionsthema am Markt dominierte. Während die Zinsen auf beiden Seiten des Atlantiks zwischen Ende Juni und Ende Juli deutlich fielen, drehte sich dieser Trend um und führte über das Quartal zu massiv höheren Zinsen.

„Auch wenn sich die Konjunkturaussichten eintrüben, sehen Investment Grade Credit Spreads attraktiv aus.“

Dr. Harald Henke

Head of Fixed Income Strategy

Abbildung 5: Zehnjährige Zinsen in den USA und Deutschland

Die Marktteilnehmer glauben zunehmend, dass die Zentralbanken, allen voran die Fed, die Inflationsbekämpfung ernst nehmen, selbst wenn dies auf Kosten einer Rezession geht. Entsprechend haben sich die Erwartungen an die weitere Leitzinsentwicklung über das Quartal verändert.

Abbildung 6: Implizite Geldmarktsätze in den USA

Die Abbildung zeigt die Erwartungen für die Geldmarktsätze in den USA für Dezember 2022, Juni 2023 und Dezember 2023 im Laufe des Jahres. Während im Juli und Anfang August der Leitzins für Dezember 2022 auf 4% geschätzt worden ist, waren zu diesem Zeitpunkt vier Zinssenkungen für das Jahr 2023 eingepreist, da der Geldmarktsatz im Dezember 2023 bei 3% lag. Inzwischen geht der Markt davon aus, dass der Leitzins zum Jahresende 2022 bei 5% liegen wird und dort das ganze Jahr 2023 verharren wird. Innerhalb weniger Wochen stiegen die Leitzinserwartungen für Ende 2023 also um volle zwei Prozentpunkte an.

Mittelfristige Inflationserwartungen gut verankert

Die Glaubwürdigkeit der Fed sieht man auch an den Inflationserwartungen für die USA. Die nächste Grafik zeigt die erwartete durchschnittliche Inflationsrate über die nächsten fünf Jahre für die USA.

Abbildung 7: Fünfjahres-Breakeven-Inflation USA

Aktuell liegen die Inflationserwartungen in den USA über die nächsten fünf Jahre bei durchschnittlich 2,7% und damit auf einem Niveau, mit dem sich Zentralbanker wohlfühlen dürften. Von Anfang Juni bis Ende September fielen die Erwartungen um einen vollen Prozentpunkt von 3,2% auf 2,2%. Im Zuge der höher als erwartet ausgefallenen Inflationszahlen für September gab es eine Gegenbewegung. Dennoch schätzt der Markt die Inflationsbekämpfung der Fed als glaubwürdig ein.

Credit-Spreads sind attraktiv

Auch wenn sich die Konjunkturaussichten eintrüben, sehen Investment Grade (IG) Credit Spreads attraktiv aus. In der folgenden Grafik vergleichen wir die aktuellen Credit Spreads von IG Credit in Euro und USD mit ihren historischen monatlichen Levels seit 2000.

Abbildung 8: IG Credit-Spreads

Die Grafik zeigt die monatlichen IG Credit Spreads in USD und EUR seit 2000 absteigend der Größe nach sortiert. Der dunkel markierte Balken ist der Credit Spread für September 2022. Für EUR IG liegt dieser Wert auf dem 90,8%-Perzentil. Das bedeutet, dass nur 9,2% aller Spreadbeobachtungen seit 2000 höher waren als das aktuelle Spreadniveau. Diese Monate mit höheren Spreads lagen um die Finanzkrise 2008/09, am Höhepunkt der Euro-Schuldenkrise und im März 2020 (Covid). Das aktuelle Euro-Spreadniveau liegt also auf dem Niveau vergangener Krisen und hat damit bereits eine spürbare Rezession eingepreist. Für USD IG liegt der Perzentil-Wert des aktuellen Spreadniveaus bei 67%. Zwei Drittel aller Monate hatten niedrigere Spreads als der aktuelle Monat.

Zusammen mit den gestiegenen Zinsen ergeben sich damit momentan Renditeerwartungen von 4,5% für Euro IG Credit und 3,5% für Global IG Credit (gehedgt nach Euro).